Ипотека. Всё об ипотеке.

Одним из самых популярных и востребованных кредитных продуктов среди населения является ипотечное кредитование, благодаря которому многие граждане могут купить недвижимость в данный момент времени, а уплатить её стоимость в последующие десятки лет. Ипотечное кредитование является одной из форм залога, при котором передаваемое в залог недвижимое имущество останется в собственности заёмщика, а кредитор вправе получить удовлетворение своих требований по кредиту в случае невыполнения должником своих обязанностей по уплате долга. Сторонами ипотечного кредитования являются заёмщик, он же залогодатель, а также кредитор (банк) – залогодержатель. Заложенное имущество не передаётся во владение и пользование залогодержателю, а остаётся у залогодателя и служит лишь обеспечением выполнения заёмщиком своих обязательств по возврату долга, снижая тем самым риски кредитора. Ещё одним способом снизить риски кредитных организаций является обязательно ипотечное страхование – причём, объектом страхования является не только заложенное имущество, но и жизнь заёмщика, его здоровье и трудоспособность.

Одним из самых популярных и востребованных кредитных продуктов среди населения является ипотечное кредитование, благодаря которому многие граждане могут купить недвижимость в данный момент времени, а уплатить её стоимость в последующие десятки лет. Ипотечное кредитование является одной из форм залога, при котором передаваемое в залог недвижимое имущество останется в собственности заёмщика, а кредитор вправе получить удовлетворение своих требований по кредиту в случае невыполнения должником своих обязанностей по уплате долга. Сторонами ипотечного кредитования являются заёмщик, он же залогодатель, а также кредитор (банк) – залогодержатель. Заложенное имущество не передаётся во владение и пользование залогодержателю, а остаётся у залогодателя и служит лишь обеспечением выполнения заёмщиком своих обязательств по возврату долга, снижая тем самым риски кредитора. Ещё одним способом снизить риски кредитных организаций является обязательно ипотечное страхование – причём, объектом страхования является не только заложенное имущество, но и жизнь заёмщика, его здоровье и трудоспособность.

Ипотека бывает двух видов: в силу закона и в силу договора.

|

Ипотека в силу закона |

Ипотека в силу договора |

|

Возникает независимо от воли сторон гражданских отношений при наступлении определённых фактов, которые указаны в законе:

|

Возникает на основании заключённого договора об ипотеке, иными словами – о передаче имущества в залог кредитору. Такой договор не признаётся самостоятельным обязательством, он неразрывно связан с основным договором займа и обеспечивает выполнение обязательств по нему. Ипотека в силу договора подлежит регистрации только при наличии заявления от сторон. |

Существует несколько особенностей ипотечного кредитования, такие как:

- Наличие обязательного залога имущества;

- Ипотечное кредитование носит долгосрочный характер (10-30 лет);

- Заёмщик пользуется заложенным имуществом весь период кредитования;

- Заложено может быть только имущество, принадлежащее заёмщику на праве собственности;

- Законодательной базой ипотечного кредитования выступает залоговое право;

- Для нормального функционирования рынка ипотечного кредитования необходимо анализировать местный рынок недвижимости;

- Ипотечные кредиты выдают банковские организации.

Наследование прав по ипотеке и что делать с ипотекой, в случае развода супругов

У многих лиц, решивших взять ипотеку, возникают вопросы, связанные с разделом заложенного имущества или его наследованием. Часто недвижимость с помощью ипотечного кредитования приобретают молодые семьи, желающие прожить вместе долгую счастливую жизнь. Но так случается, что семьи распадаются, супруги разводятся и начинают делить имущество, в том числе и то, что находится в залоге у банка. Квартира, приобретённая в браке, является общим, совместно нажитым имуществом, и вне зависимости от титульного владельца недвижимости она должна быть поделена поровну между супругами (учитывая интересы детей, если такие имеются). Обязательства перед банком по ипотечному кредитованию будут также разделены в соответствии с соглашением между сторонами или решением суда, и чаще всего долг делится поровну между супругами независимо от того, выступали ли они в качестве созаёмщиков или кредит был оформлен только на одного из супругов.

У многих лиц, решивших взять ипотеку, возникают вопросы, связанные с разделом заложенного имущества или его наследованием. Часто недвижимость с помощью ипотечного кредитования приобретают молодые семьи, желающие прожить вместе долгую счастливую жизнь. Но так случается, что семьи распадаются, супруги разводятся и начинают делить имущество, в том числе и то, что находится в залоге у банка. Квартира, приобретённая в браке, является общим, совместно нажитым имуществом, и вне зависимости от титульного владельца недвижимости она должна быть поделена поровну между супругами (учитывая интересы детей, если такие имеются). Обязательства перед банком по ипотечному кредитованию будут также разделены в соответствии с соглашением между сторонами или решением суда, и чаще всего долг делится поровну между супругами независимо от того, выступали ли они в качестве созаёмщиков или кредит был оформлен только на одного из супругов.

Развод – не повод уклоняться от уплаты ежемесячных платежей по кредиту, это может привести к начислению штрафных санкций, а также при длительной просрочки банк может выставить заложенную квартиру на торги. Поэтому ни при каких обстоятельствах не стоит забывать про ипотеку, исправно вносить платежи в банк, а также уведомить кредитора о разводе (одним из условий договора ипотечного кредитования является извещение банка о любых значимых событиях, происходящих в жизни заёмщика). Далее уже супругам стоит решить, как выгоднее всего поступить: поделить кредит пополам, найти недостающую сумму, заплатить банку и продать квартиру по рыночной цене, а вырученные деньги поделить между собой; либо один из супругов захочет выкупить долю второго и далее самостоятельно уплачивать ипотеку и быть единоличным собственником недвижимости.

Смерть заёмщика и ипотека

При смерти заёмщика обязательство по уплате ипотечного кредита не прекращается, а переходит в порядке наследования близким родственникам умершего должника. При получении ипотечного кредита заключается трёхсторонний договор: между заёмщиком, банком и страховой компанией. По общему правилу, жизнь должника подлежит страхованию в обязательном порядке, и при наступлении страхового случая – то есть смерти заёмщика – страховая компания обязана выплатить сумму возмещения банку; эта сумма и покроет остаток по ипотечному кредиту, а квартира перейдёт наследникам без существующих обременений.

При смерти заёмщика обязательство по уплате ипотечного кредита не прекращается, а переходит в порядке наследования близким родственникам умершего должника. При получении ипотечного кредита заключается трёхсторонний договор: между заёмщиком, банком и страховой компанией. По общему правилу, жизнь должника подлежит страхованию в обязательном порядке, и при наступлении страхового случая – то есть смерти заёмщика – страховая компания обязана выплатить сумму возмещения банку; эта сумма и покроет остаток по ипотечному кредиту, а квартира перейдёт наследникам без существующих обременений.

Но на практике многие страховые компании отказываются осуществлять выплаты, мотивируя это тем, что смерть конкретного человека не попадает под перечень страховых случаев (например, из-за алкогольного опьянения, самоубийство и проч.). Поэтому долг за квартиру переходит на лиц, вступающих в наследство имущества заёмщика. При ознакомлении с завещанием умершего, либо вступлением в наследство в силу закона, наследникам следует ознакомиться с действующими кредитными обязательствами умершего, с его кредитной историей и посчитать, насколько выгодно и целесообразно принять не только имущество наследодателя, но и его долги.

Кому с ипотекой жить хорошо?

Большинство людей считают ипотечное кредитование непосильной кабалой на десятилетия, своеобразным рабством, по их мнению, вся жизнь должника сводится к выплате долга. Но на деле это не всегда так. В настоящее время, учитывая цены на жилую недвижимость и их неуклонный рост, купить за наличные деньги квартиру практически невозможно, особенно молодым людям и семьям. Лишь небольшой процент молодёжи обеспечен отдельным жильём, чаще всего гражданам приходится снимать квартиры. Например, стоимость аренды однокомнатной квартиры в Москве колеблется в районе 30-35 тыс. руб. в месяц. То есть, эти деньги уходят в доход арендодателю, квартира так и остаётся в его собственности, а молодые семьи так ничего своего и не имеют. Поэтому для многих граждан проще накопить денег на первоначальный взнос и взять своё жильё в ипотеку, платить те же 25-30 тыс. руб. в месяц, но уже за свою недвижимость.

Большинство людей считают ипотечное кредитование непосильной кабалой на десятилетия, своеобразным рабством, по их мнению, вся жизнь должника сводится к выплате долга. Но на деле это не всегда так. В настоящее время, учитывая цены на жилую недвижимость и их неуклонный рост, купить за наличные деньги квартиру практически невозможно, особенно молодым людям и семьям. Лишь небольшой процент молодёжи обеспечен отдельным жильём, чаще всего гражданам приходится снимать квартиры. Например, стоимость аренды однокомнатной квартиры в Москве колеблется в районе 30-35 тыс. руб. в месяц. То есть, эти деньги уходят в доход арендодателю, квартира так и остаётся в его собственности, а молодые семьи так ничего своего и не имеют. Поэтому для многих граждан проще накопить денег на первоначальный взнос и взять своё жильё в ипотеку, платить те же 25-30 тыс. руб. в месяц, но уже за свою недвижимость.

Как рассчитывается ежемесячный платёж по ипотеке, и какую сумму первоначального взноса при ипотечном кредитовании требуют банки?

Первоначальный взнос при ипотечном кредитовании – та сумма, которую заёмщик обязан уплатить за покупаемую недвижимость. Чем больше будет размер первоначального взноса в ипотеку, тем больше шансов получить положительное решение по кредиту, и в отношении процентной ставки тоже могут быть поощрения. Минимальный размер первоначального взноса по ипотечному кредитованию в России составляет 10%, но, как правило, банки требуют взноса 30% или 50% от стоимости квартиры. Но от какой суммы считаются данные проценты? В процессе подготовки сделки по ипотечному кредитованию, стороны обговаривают как минимум три суммы: стоимость, которая будет указываться в договоре купли-продажи; фактическая стоимость объекта недвижимости; стоимость, отражённая профессиональном оценщиком в оценочном отчёте (делается по заказу одной из сторон). Чаще всего кредитные организации останавливаются на цене, указанной оценщиком, эта же стоимость отражается в договоре купли-продажи. Таким образом, размер первоначального взноса будет рассчитываться как, например, 30% от цены квартиры, указанной в договоре.

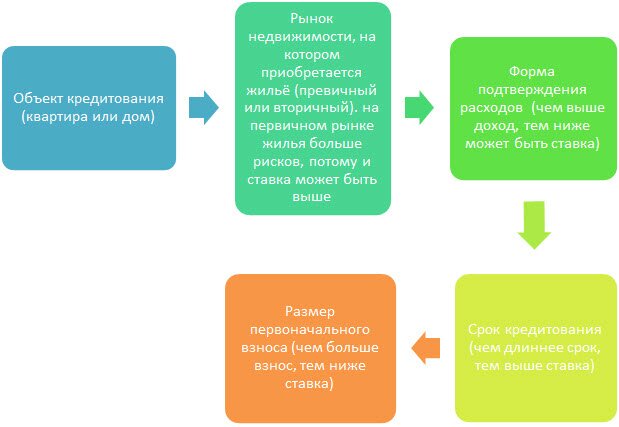

Одним из важных элементов ипотечного кредитования является процентная ставка по кредиту. В среднем по России ставки по ипотеке колеблются в районе от 8 до 14% годовых. Ставки по ипотечному кредитованию являются одними из самых низких по всем продуктам на кредитном рынке страны, их регулированием периодически занимается государство. При утверждении величины ставки по ипотеке банки в индивидуальном порядке рассматривают следующие факторы:

Плавающие или фиксированные ставки по ипотеке? Выбираем.

Ипотечные ставки являются либо фиксированными (неизменны в течение всего срока кредитования), либо плавающими. Плавающие ставки по ипотеке привязаны к среднему значению процентной ставки межбанковского рынка, и в течение времени может меняться в ту или иную сторону в зависимости от состояния экономики страны, соответственно, и размер ставки по ипотеке также будет уменьшаться, либо увеличиваться. Некоторые банки применяют также комбинированные процентные ставки по ипотеке, которые в первые годы выплат остаются неизменными, а потом уже меняются в соответствии с банковским законодательством. Для того чтобы заёмщику выбрать для себя наиболее удобную и выгодную процентную ставку по ипотеке, необходимо просчитать реальные проценты ипотеки, которые придётся уплатить во всех трёх случаях.

Итак, сумма ежемесячного платежа по ипотечному кредиту зависит от первоначального взноса и суммы кредитования (тела кредита), срока, на который получен займ (исчисляется в месяцах), а также процентной ставки. При оформлении ипотеки банк предоставляет должнику график ежемесячных платежей, который будет рассчитан на весь период получения займа. Рассмотрим такой график на примере.

Лицо берёт ипотечный займ, 50% от стоимости квартиры он вносит наличными деньгами, а недостающую сумму – 1 млн. руб. – берёт в кредит на 10 лет (120 мес.) под 10 % годовых. График платежей на первый год выплат будет выглядеть следующим образом:

1) При аннуитетной схеме начисления процентов – вариант ежемесячного платежа по кредиту, когда его размер остаётся неизменным на протяжении всего периода кредитования.

При заданных условиях:

Ежемесячная сумма составит: 13215,07

Общая сумма выплат будет равна: 1585809,12

В том числе проценты: 585809,12

Тело кредита: 1000 000.00

График платежей на первый год погашения кредита будет выглядеть следующим образом:

|

Месяц |

Задолженность по кредиту |

Погашение кредита |

Проценты по кредиту |

Выплаты в месяц |

|

|

1 |

1000000.00 |

4881.74 |

8333.33 |

13215.07 |

|

|

2 |

995118.26 |

4922.42 |

8292.65 |

13215.07 |

|

|

3 |

990195.84 |

4963.44 |

8251.63 |

13215.07 |

|

|

4 |

985232.40 |

5004.80 |

8210.27 |

13215.07 |

|

|

5 |

980227.60 |

5046.51 |

8168.56 |

13215.07 |

|

|

6 |

975181.09 |

5088.56 |

8126.51 |

13215.07 |

|

|

7 |

970092.53 |

5130.97 |

8084.10 |

13215.07 |

|

|

8 |

964961.56 |

5173.72 |

8041.35 |

13215.07 |

|

|

9 |

959787.84 |

5216.84 |

7998.23 |

13215.07 |

|

|

10 |

954571.00 |

5260.31 |

7954.76 |

13215.07 |

|

|

11 |

949310.69 |

5304.15 |

7910.92 |

13215.07 |

|

|

12 |

944006.54 |

5348.35 |

7866.72 |

13215.07 |

|

Таким образом, уже за первый год выплат ипотечного кредита, будет уплачено платежей на сумму 158 580,84 руб., из которых лишь 61 341,81 руб. пойдёт на погашение основного долга, а 97 239,03 руб. – уплаченные проценты по ипотеке.

2) При стандартной схеме начисления процентов – сумма процентов уменьшается по мере погашения основной части долга (чем меньше сумма долга, тем меньше проценты – меньше ежемесячный платёж по кредиту).

При заданных условиях:

Ежемесячная сумма составит: разная каждый месяц, начинается от 16666,80 руб.

Общая сумма выплат будет равна: 1504168,60

В том числе проценты: 504168,60

Тело кредита: 1000 000.00

График платежей на первый год погашения кредита будет выглядеть следующим образом:

|

Месяц |

Задолженность по кредиту |

Погашение кредита |

Проценты по кредиту |

Выплаты в месяц |

|

1 |

1000000.00 |

8333.40 |

8333.40 |

16666.80 |

|

2 |

991666.60 |

8333.40 |

8263.90 |

16597.30 |

|

3 |

983333.20 |

8333.40 |

8194.50 |

16527.90 |

|

4 |

974999.80 |

8333.40 |

8125.00 |

16458.40 |

|

5 |

966666.40 |

8333.40 |

8055.60 |

16389.00 |

|

6 |

958333.00 |

8333.40 |

7986.20 |

16319.60 |

|

7 |

949999.60 |

8333.40 |

7916.70 |

16250.10 |

|

8 |

941666.20 |

8333.40 |

7847.30 |

16180.70 |

|

9 |

933332.80 |

8333.40 |

7777.80 |

16111.20 |

|

10 |

924999.40 |

8333.40 |

7708.40 |

16041.80 |

|

11 |

916666.00 |

8333.40 |

7638.90 |

15972.30 |

|

12 |

908332.60 |

8333.40 |

7569.50 |

15902.90 |

Таким образом, за год пользования кредитными средствами должник выплатит 187 640,20 руб., из которых 100 000,80 руб. в уплату основного долга и 87 640,20 руб. проценты. Таким образом, стандартная схема начисления процентов по ипотечному кредиту является наиболее выгодной для клиента: меньше общая сумма переплаты, плюс с каждым месяцем ежемесячный платёж уменьшается, но многих заёмщиков пугает такой высокий размер платежа в первые годы ипотеки.

Именно высокий размер ежемесячного платежа при ипотеке, рассчитанный по стандартной схеме начисления процентов, толкает заёмщиков на пользование кредитными ипотечными средствами, используя аннуитетную схему начисления процентов. При этом многие должники думают: пусть платежи будут равными, а вот если будет возможность, я сразу единовременно погашу большую часть основного долга. Погасить досрочно долг по ипотеке многие заёмщики пытаются, внося ежемесячные платежи большего размера в тот момент, когда им позволяет их финансовое состояние.

Но выгодно ли на самом деле досрочно гасить ипотеку?

Многие банки предусматривают штрафы или высокую комиссию за досрочное погашение ипотечного кредита, поэтому при заключении кредитного договора заёмщику обязательно стоит обратить внимание на данный пункт. Банкам не выгодно досрочное погашение по ипотечным кредитам, ведь они теряют стабильный доход в виде начисляемых процентов. Поэтому многие кредитные организации требуют от своих должников при досрочном погашении ипотеки писать заявление о предоставлении им такой возможности, причём подать такое заявление нужно недели за две до внесения денежных средств.

Многие банки предусматривают штрафы или высокую комиссию за досрочное погашение ипотечного кредита, поэтому при заключении кредитного договора заёмщику обязательно стоит обратить внимание на данный пункт. Банкам не выгодно досрочное погашение по ипотечным кредитам, ведь они теряют стабильный доход в виде начисляемых процентов. Поэтому многие кредитные организации требуют от своих должников при досрочном погашении ипотеки писать заявление о предоставлении им такой возможности, причём подать такое заявление нужно недели за две до внесения денежных средств.

Любое досрочное погашение ипотеки влечёт за собой перерасчёт графика платежей, причём часто банки могут изменить как срок кредитования, так и размер обязательных ежемесячных платежей. Мнение должника в таких случаях спрашивают редко, просто ставят его перед фактом. Даже калькулятор на сайтах кредитных организаций не позволяет самостоятельно просчитать размеры платежей при досрочном частичном погашении ипотеки. Многие эксперты советуют вместо досрочного погашения ипотечного кредитования сократить его срок, но тут нужно учитывать, что финансовое положение заёмщика может измениться, и не всегда в лучшую сторону. А потому, вместо того, чтобы вложить крупную сумму денег на досрочное погашение ипотечного кредита, намного выгоднее разместить эти денежные средства под проценты.

Если есть свободные деньги

Например, у должника по ипотечному кредиту есть в свободном распоряжении сумма в 300 тысяч рублей. Он решает не гасить ей долг по ипотеке, а вложить денежные средства в УК «Столичная Финансовая Корпорация» под 16% годовых. Первоначальный взнос составит 300 000 руб., срок размещения денег – один год, ежемесячное пополнение (минимальное) – 15 000 руб. Таким образом, за один год участия в накопительной программе УК «Столичная Финансовая Корпорация» будет саккумулировано на счёте клиента 465 000 руб., плюс на данную сумму будут начислены проценты (65 486 руб.), и общая сумма в свободном распоряжении клиента составит порядка 530 486 руб.

Разместив указанную сумму ещё на один год, и внося стабильные ежемесячные платежи, в итоге у клиента будет весомая сумма в собственности, которую он сможет потратить на любые цели, в том числе и на полное погашение ипотечного кредита.